会社の業績変化に伴い、ボーナスカットや、残業禁止などで

給料が去年よりも「100万円減少した」という声を聞きました

ボーナス払いをしていた家庭も多いと思います

家のローンや学費支払、車の費用など何かとお金が出ていき、

家計がかなり苦しくなったのではないでしょうか

このような状況で「全くお金が貯まらないよ」という方に向けて

今回は

1年で100万円貯めるための「お金の知識」をお伝えしていきます

この7つを実践していくことで、「お金が貯まる家計へ変化」していきます

この7つのステップを確実に進めることによって

「家計資産UPへの第一歩」となりますので

ぜひ我が家の家計を振り返りながら

取り入れれることがあれば今日から実行してみましょう

1. 手取り収入と支出を把握しよう

2. できる金額から積立貯金をはじめよう

3. こだわる支出とそうでない支出の優先順位をつけよう

4. 万が一の時のお金を貯めておこう

5. まとまった資金が必要なライフイベントを書き出してみよう

6. すぐに使わないお金で積立投資を始めよう

7. 働くことも資産の一部と考えよう

1. 手取り収入と支出を把握しよう

額面と手取りは2割違う

まず最初は、手取り収入を把握することです

手取り給与は額面給与から税金や社会保険料を天引きされた後の、

実際に会社から受け取る金額のことです

額面と手取りは2割違うこともあり、

家計管理には正確な手取り収入を把握することが欠かせません

給与明細や口座への給与振込で金額を確かめましょう

下記のアプリをダウンロードしておくとリアルタイムで更新され便利です

私はこちらのアプリで一括管理しており、とても使いやすいので

まだ家計管理をされていない方は使ってみて下さい!

あなたの家計は黒字?赤字?

先月の家計が黒字だったか赤字だったか、すぐに答えられる人は少なく

ほとんどの人が把握していないのではないでしょうか?

実は黒字と赤字を簡単に見分ける方法があります

それは給料日の前日の銀行残高を見比べて、

先月よりも今月の方が増えていれば「黒字」、今月の方が減っていれば「赤字」です

複数の銀行口座を使い分けている場合は、残高の合計金額を比較してみましょう

これも先ほどご紹介した

マネーフォマードMEの口座アプリをダウンロードすると簡単に確認できます

まずは毎月の収支を把握しましょう

家計簿で支出を把握しよう

何にどれくらいのお金を使っているか把握できてない場合、

ほとんどの家計か「赤字」になってしまう可能性が高まります

最低でも3ヶ月家計簿をつけてみることで、

使途不明金や使いすぎている費用が浮き彫りになるでしょう

まずは支出の把握が第一歩です

実際にノートに記録してもよいのですが、

最近ではQR決済などキャッシュレス化で現金を使わずに決済できるようになりました

キャッシュレス決済では自動的にアプリに明細が記録されていきますので

家計簿の自動化ができますのでぜひ使ってみましょう

2. 少額から積立貯金をはじめよう

お金を貯めたいなら先取り貯金を始めよう

「財布に残ったら貯金しよう」と思っても結局残らず毎月ATMに並んでいませんか?

貯金をストレスなく続けたいのであれば、

お給料から貯金分を先取りすることです

給与口座とは別に「貯金用口座」を作り

給与を「貯金口座に自動振込に設定」しよう!

先取りした分は口座を別にすることで生活費と区別がつき

「なかったもの」と思ってやりくりするほうが

心理的ストレスの少ない方が気分も楽で継続しやすいですので

ぜひ少額から始めてみましょう!

無理のない金額なら続きやすい

先ほどから少額から貯金をしよう!

というのはここに意味があります

貯金を始めるときにやってしまいがちのミスランキング第1位です

なるべく早く貯めたいと考え、「毎月の貯金額を多めに設定する」のはNGです

その気持ち・考え方はとても良いですが、

今の生活をいきなり制限するとかえって挫折のしやすさにつながります

ポイントは「継続すること」なので、

自分の今の生活満足度を変えない程度の金額から始めて下さい

そのバランスをつかむことができたら

少しずつ割合を増やしていきましょう

まずは無理のない金額から始めて、

きちっと貯金ができるようになったら少しずつ金額を増やしてみましょう

コツは仕組み作り

毎月の積立を続けるコツは、先取り貯金の「仕組みを作ってしまう」ことです

勤務先の財形貯蓄制度や銀行の自動積立のサービスを活用すれば、

毎月自動で給与天引きができます

一度設定すると次からは自動で振り分けを行ってくれるのでとても楽です

手動の方が管理しやすいなら、給料日のうちに自分で貯金用口座に移しましょう

ネット銀行を使うと手数料がかからずにできるのでぜひ使ってみて下さい

3. 支出に優先順位をつけよう

制限しすぎると続かない

家計の見直しというと1円でも安いスーパーに行ったり

節水・節電などを思い浮かべる方が多いですが、

切り詰めるだけの節約は心が寂しくなり続かなくなってしまいがちです

好きな趣味には適切にお金をかける、食べたいものを遠慮せずに買うなどの「メリハリ」です

こだわる支出とそうでない支出に優先順位をつけると長続きします

大事なのは継続力です!お金は使うために稼ぐのですから

上手にバランスを取りながら継続していきましょう

家計の見直しは金額の大きい固定費から

固定費は一度の見直しで支出削減効果が大きく、

心理的ストレスが少ないのでまず最初にやるべきだと思います

なかでも見直しやすいのは、

保険・・・・・必要以上の保険に加入していないませんか?

スマホ代・・・・菅元首相のおかげで携帯各社の値下げ競争でチャンスです!

月額課金サービス(サブスク)・・・・利用頻度の低い月額課金サービスがないですか?

家賃・・・・支出額が大きいため削減効果は極めて大きく、月1万円だと年間では12万円の効果!

その支出は必要だから?欲しいから?

支出は「必要なもの」と「欲しいもの」に分けられます

「必要なもの」は無理して削らず、

「欲しいもの」に優先順位をつけましょう。

※特に「必要なもの」と思い込んでいる場合に要注意です

朝はセブンイレブンに寄って100円コーヒーを買う習慣

帰り道にはお菓子やアイスを買うのが癖になっていたり、

子供服は1枚単価が安いからといって

子どものための衣類など出費に歯止めが効かなくなっていたり、

UNIQLOで値引きされてたからといって買ってしまったり

などがよくあるパターンではないでしょうか?

自分の欲望をあげるときりがないので

「欲しいもの」に優先順位をつけて 支出を減らしていきましょう

4. 万が一の時のお金を貯めておこう

会社員は給料の6ヶ月分個人事業主は給与の1年分があれば安心

毎月安定して貯金が出来るようになったら、

万が一の急な出費の為に預金をしておきましょう

病気やけがをしたり

離職したりしたときにすぐ引き出せるよう、

お給料の6ヶ月分はすぐに引き出せる預金の形で持っておきましょう

個人事業主は会社員に比べ給与の安定性が低いため給与の1年分あれば問題ないです

どうしても不安という方は、お給料の1年分を目指しましょう

病気やけがへの公的保険は手厚い

「万が一の時」で思い浮かぶのは突然の病気やけがではないでしょうか

個別の状況によって差がありますが、全体として入院は短期化しています

また、高額医療費制度のおかげでひと月の医療費の上限は約10万円程度です

加えて会社員の場合は傷病手当金が支給されるので、

公的保険と貯金で乗り切れるように生活防衛資金を貯めておきましょう

転職・失業には失業保険がある

転職や失業で収入が途絶えてしまう場合はどうでしょうか?

リストラや倒産といった会社都合の失業の場合は、7日間の待機期間後に失業保険が支給されます

自分で退職届を出す自己都合退職の場合は、7日間の待機期間と2ヶ月の制限期間を経て支給開始となります

基本手当は労働者が失業した場合

離職前6か月間の賃金日額(離職前の6か月間に支払われた金額÷180日)の45%~80%が支給されます

受給要件は

離職前の2年間に被保険者期間が通算12か月以上あることです

ただし倒産、解雇等の場合には、

離職前の1年間に被保険者期間が通算6か月以上あれば受給できます

なるべく間を空けずに転職出来るのが望ましいですが、いずれにしても最低4ヶ月分の貯金があれば安心できます

【倒産・会社都合の解雇等の場合】

| 年齢 / 被保険者期間 | 1年未満 | 1年以上5年未満 | 5年以上10年未満 | 10年以上20年未満 | 20年以上 |

| 30歳未満 | 90日 | 90日 | 120日 | 180日 | ― |

| 30歳以上35歳未満 | 90日 | 120日 | 180日 | 210日 | 240日 |

| 35歳以45歳未満満 | 90日 | 150日 | 180日 | 240日 | 270日 |

| 45歳以上60歳未満 | 90日 | 180日 | 240日 | 270日 | 330日 |

| 60歳以上65歳未満 | 90日 | 150日 | 180日 | 210日 | 240日 |

【自己都合・定年退職の場合】

| 年齢 / 被保険者期間 | 10年未満 | 10年以上20年未満 | 20年以上 |

| 全年齢 | 90日 | 120日 | 150日 |

5. まとまったお金が必要なライフイベントはありますか?

必要なときに現金で引き出せるようにしよう

子どもの教育費や車のローン、マイホームの頭金など

まとまった金額が必要になることが予めわかっていて、

ある程度時期が決まっている場合、

資金は現金で引き出せるように準備しておきましょう

10年以内に必要かどうかを目安に準備しましょう

いざ必要になった時に現金に換えられない・足りないという事態を避けるため、

全額を投資でまかなうのは避けましょう

ライフイベントを書き出してみよう

結婚・出産・住宅購入・車の購入・進学など、ライフイベントには

大きな支出が伴うため計画的に資金を用意する必要があります

まずはお金のかかりそうなライフイベントを時系列で書き出して金額に落としてみましょう

最初から100点を目指さず、時々見直して計画(ライフプラン)を修正していくのがポイントです

まずは80点でいいのでどんどん書き出してみましょう

家族が集まるタイミングで会話を

家族ではお金の話をしにくいという声をよく聞きます

そんな時はお金ではなくライフイベントの話題として話を切り出しましょう

なぜ家族が集まるタイミングか?

それは1人で考えてしまうと

自分の想いが偏ったライフプランになりがちだからです

夫婦なら結婚記念日、家族なら年末年始やお盆で集まるタイミングがおすすめです

教育・住宅・老後資金だけでなく旅行・車の買い替え・起業・留学などの夢も

話し合えば家族で協力して頑張れるはずです

話し合うことで家族が一つの目標に向かって頑張れる

いい話し合いの機会になるのではないでしょうか

6. 余剰資金で積立投資を始めよう

現役世代こそ資産運用が必要な理由

親世代は銀行や郵便局にお金を預けるだけで高い金利が得られていましたが、

今は超低金利の時代です

銀行に預けても年間数円しか利子はもらえません

かつてのような高金利に戻る可能性は極めて低いです

少子高齢化によって年金が少しずつ減っていくこれからの現役世代は、

投資を行い資産を作って備えるという意識が必要不可欠です

そのための国の制度として積立NISAやiDECOなどがありますので

まだ始めていない人は少額から始めましょう

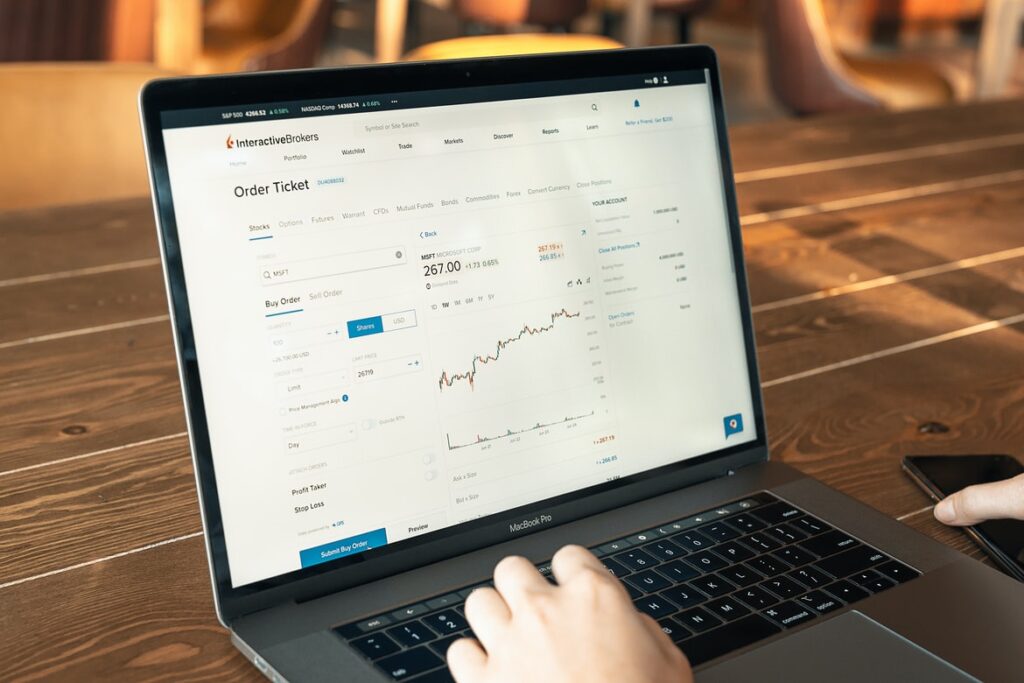

投資の王道は長期・分散・積立

世の中に投資の情報は溢れていますが、

王道は「長期・分散・積立」であることは、どのお金の書籍をみても一致しています

投資信託なら500円から購入できるものもあり、コツコツ積み立てるのにぴったりです

積立NISAなど優遇税制をうまく活用し是非チャレンジしてみましょう

一方で株式投資は銘柄選びが難しく、FXや不動産はリスクが大きいので、

投資初心者の最初の動きとしては避けたほうが無難でしょう

考えすぎるよりもまずやってみる

投資を始める前に勉強しなくてはという気持ちはすばらしいですが、

悩みすぎていつまでも行動しないのはよくありません

毎月少額をコツコツと積み立てるタイプの投資なら、

失敗してもやり直しがききます

まずは毎月の貯金額のうちの3分の1

あるいは半分を投資にまわしてみるところからはじめてみましょう

7. 働くことも資産の一部と考えよう

「働ける」ことは最大の資産

資産というと現金や不動産を思い浮かべがちです

働けることはだれもが持つ最大の資産です

労働力から得られるリターンがお給料だとすると、

働くことは誰でもリターンが得られる確実な投資ともいえるでしょう

そのため食事・睡眠・運動など健康管理にも投資し、

労働力を維持するための資産管理を行いましょう

老後資金問題も、働けば解決

話題になった「老後2000万円問題」も働くことで解決できます

老後資金は定年までに用意しないといけないと思っていませんか?

定年後に再雇用やアルバイトなどで働き続けることができれば、老後資金の不足分を補うことができます

働けるうちは働けばいい、と考えると老後の不安が少しは解消するはずです

しかし、「老後になってまで働きたくない」と考える方も多いと思います

そこで先ほど紹介した「投資」を今のうちから実践することで

運用資金が老後の自分年金となり「老後2000万円問題」解決への一歩となります

楽しく、長く、働き続けるために

働けることが資産だとしたら、

一番のリスクは働けなくなって収入が途絶えてしまうことです

そして、長く働き続けるためには健康でいる必要があります

食事や運動に気をつけるだけでなく

楽しく働ける職場を積極的に探すなど

体も心も健やかに過ごしていければと思います

最後に

ここでは1年で100万円貯めるための「お金の知識」をお伝えしていきました。

今日学んできたことをまとめると以下の7点です

1. 手取り収入と支出を把握しよう

2. できる金額から積立貯金をはじ めよう

3. こだわる支出とそうでない支出の優先順位をつけよう

4. 万が一の時のお金を貯めておこう

5. まとまった資金が必要なライフイベントを書き出してみよう

6. すぐに使わないお金で積立投資を始めよう

7. 働くことも資産の一部と考えよう

この7つを実践していくことで、

100万円とは言わずそれ以上の価値を見出すことが可能です

ぜひ「資産UPへの第一歩」となりますので7つのステップを

まずは今日から始めてみましょう !

5年目会社員のすきま時間

5年目会社員のすきま時間